Инвестиционный портфель – это основа работы всех инвесторов и просто тех, кто хочет грамотно вкладывать свои средства. В этой статье мы разберёмся, что представляет собой такой портфель, каким он может быть, и как его правильно собрать.

Понятие инвестиционного портфеля

В широком смысле инвестиционный портфель означает совокупность всех активов инвестора, которые необходимы для получения дохода. Однако речь не о хаотичном наборе ценных бумаг, а о грамотной, чётко структурированной системе, обладающей разумным балансом рисков и доходности.

Главные задачи инвестиционного портфеля:

- Снижение риска убытков. Это достигается при помощи отказа от ненадёжных высокорисковых вложений и умеренной диверсификации активов, т.е. выбора нескольких инструментов с разнонаправленным рыночным движением.

- Стабильный доход. Инвестиции не имеют смысла, если они характеризуются нулевой доходностью или приводят к потере денег. Ваш портфель вложений должен приносить регулярную прибыль.

Любой инвестпортфель отражает то, какую задачу ставит перед собой его держатель, и какого плана он будет придерживаться для её выполнения. Это чёткая схема, индивидуальная для каждого инвестора.

Основные преимущества портфельного инвестирования – широкий выбор финансовых инструментов, открытость организованных торговых площадок, а также возможность самостоятельно управлять портфелем и в любой момент уйти с рынка. К сложным аспектам относятся риск потери вложений и необходимость иметь финансовую подготовку и регулярно проводить анализ рыночной динамики. Оптимальный выход в данном случае – открыть счёт у брокера https://ffin.am/ru/.

Виды инвестиционных портфелей

Прежде всего, инвестиционные портфели различают по их целям. Инвестор может стремиться к постоянному стабильному доходу, быстрому возврату инвестиций или наращиванию вложений (динамичному или постепенному). Те, кто нацелен на увеличение капитала, выбирают портфели роста, а те, кто заинтересован в получении пассивного заработка, формируют портфели дохода. В последнем случае возможен постоянный доход (накопительные счета, акции крупных компаний и другие высоконадёжные активы) и рисковый доход (облигации с доходностью в 1,5-2 раза выше среднерыночной).

Имеет значение и время реализации финансовых инструментов. Краткосрочные портфели рассчитаны на 1-3 года, среднесрочные – на 3-10 лет, а долгосрочные – на срок более 10 лет. Чем больше срок портфеля, тем выше доходность, и многие инвесторы предпочитают играть исключительно «вдолгую». Краткосрочное инвестирование позволяет быстрее получать прибыль, но оно характеризуется более высокой волатильностью.

Существует классификация инвестиционных портфелей по уровню риска (риск-профилю):

- Консервативный (или осторожный) подход предполагает инвестирование в низкорисковые ценные бумаги: например, 75% в облигации федерального займа (ОФЗ) и 25% в акции крупных надёжных компаний с активным котированием на бирже («голубые фишки»). К консервативным инвестициям относятся также вклады в банках с рейтингом А и выше, драгоценные металлы и недвижимость в странах с крепкой экономикой (Западная Европа, США). Средняя годовая доходность «осторожного» портфеля – 4-12%.

- При умеренном подходе выбирают акции более мелких компаний, ПИФы и индексные фонды либо инвестируют поровну в акции и облигации. Доходность такого портфеля – 12-25% в год.

- Агрессивный подход на 75% нацелен на акции стартапов и эмитентов с низким рейтингом, хедж-фонды, опционы и IPO и лишь на 25% – на облигации. Годовая доходность в данном случае составляет более 30%, но такая тактика подходит только опытным инвесторам со значительными средствами и высокой готовностью рисковать.

- Отдельно выделяют сбалансированный инвестиционный портфель. Он сочетает в себе активы, подобранные по трём описанным выше методам (примерно в равных долях).

Портфели делятся и по способу получения дохода. Инвестор может увеличивать свой капитал за счёт роста курсов ценных бумаг, распределения дивидендов или выплаты купонного дохода по облигациям. При комбинированном подходе выбор делается в пользу активов всех трёх типов.

По степени вовлечённости инвестора портфель бывает активным и пассивным. В первом случае речь идёт о рискованных позициях, цена которых может резко измениться, и которые требуют ежедневного контроля со стороны инвестора.

Как собрать инвестиционный портфель?

Ключевое правило – диверсификация. Если вы вкладываете в ценные бумаги, то важно выбирать акции компаний в разных секторах (добывающий, финансовый, IT) и разной валюте и обязательно диверсифицировать портфель по страновому признаку. Это станет вашей страховкой на случай обвала какой-либо конкретной отрасли или рынка из-за экономических и политических потрясений. При этом диверсификацию нужно понимать в самом объёмном значении этого слова: помимо ценных бумаг, ваш портфель должен включать недвижимость, вклады, защитные активы (например, золото). Эксперты считают, что в независимости от вашей стратегии и типа портфеля, в нём должно быть не менее 5 видов активов.

Второй принцип – консервативность. Нужно отдавать предпочтение низкорисковым инструментам, делая их основой инвестпортфеля. Да, доходность у таких вложений ниже, но зато потенциальный убыток будет составлять лишь малую долю ваших средств.

Наконец, важно соблюдать принцип достаточной ликвидности. Наиболее ликвидными активами считаются те, которые можно оперативно продать на рынке. Инвестиционный портфель должен как минимум на 50% состоять из таких позиций.

При выборе активов нужно не только оценивать их соотношение доходности/риска, но и анализировать совокупное влияние каждой позиции на весь портфель в целом. Например, насколько уменьшится ваш капитал при выбывании той или иной позиции.

Инвестиционные стратегии

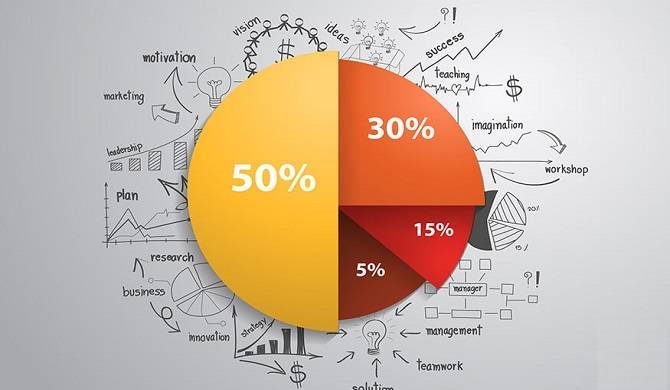

Существуют проверенные формулы составления инвестпортфеля. Известный американский финансист Рэй Далио (основатель крупнейшего инвестиционного фонда «Bridgewater Associates») разработал «всепогодный портфель», демонстрирующий стабильную доходность почти в любых рыночных условиях. По нему 40% средств нужно вкладывать в долгосрочные облигации, 30% – в акции, 15% – в среднесрочные облигации и по 7,5% – в золото и сырьевые товары.

Стратегия «вечного портфеля» предполагает распределение средств по 4-м группам инструментов: акции, облигации, валюта и золото. А «продвинутый портфель» – это выделение части активов для вложения в недвижимость и альтернативные инструменты (предметы искусства, раритетные автомобили).

Важно: даже после того, как инвестиционный портфель сформирован, нужно постоянно держать руку на пульсе, отслеживая не только динамику прибыли, но и изменения в законодательстве. Такой анализ стоит проводить раз в 2-3 месяца, чтобы при необходимости пересобрать портфель.